Wenn sich rund 40 kreative Köpfe aus Banking, Technologie und Kommunikation einen Tag lang über die Zukunft des Finanzmarketings austauschen, ist klar: Hier wird nicht nur über Innovation gesprochen – hier wird sie gelebt.

Beim zweiten Banker Innovators Forum 2025 in München durften wir spannende Gäste aus Banken, Sparkassen und Finanzdienstleistung begrüßen. Gemeinsam mit unseren Speakern von Adobe, Jung von Matt SPORTS und Jung von Matt NECKAR wurde sich rege ausgetauscht, wie sich Banken im Spannungsfeld von Daten, Generationen und Disruptionen neu erfinden können. Willkommen beim BIF 2025!

Der Zugang war schwierig - aber nur in unsere Agenturräume! Genau an diesem Tag wurde nämlich den Straßenbahnschienen vor unserer Haustür mit Bagger und Borhschlaghammer zu Leibe gerückt. Werner Kubitscheck, Geschäftsführer von netzeffekt, übernahm die Eröffnung und konnte die „wackeligen“ Rahmenbedingungen" mit der Aussicht auf ein spannendes Tagesprogramm relativieren. Innovation braucht eben keine perfekten Umstände – sondern kluge Köpfe und gute Gespräche.

5 VORTRÄGE - 5 IMPULSE

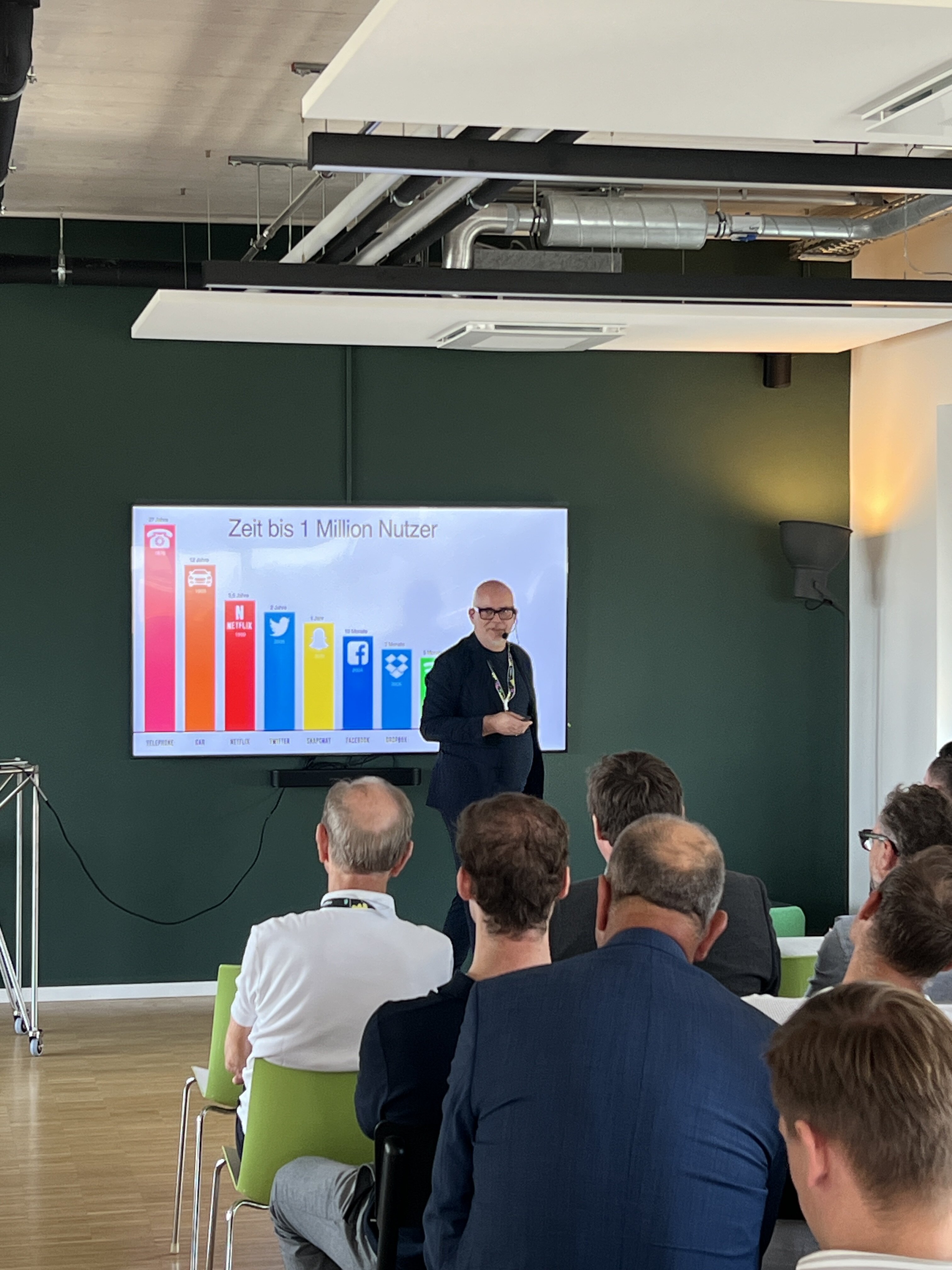

Nach der Begrüssung eröffnete Thorsten Hahn vom BANKINGCLUB mit seinem Intro-Vortrag: Prognose, Provokation und Reality-Check.

Er blickte auf die Entwicklung digitaler Banken von DAB bis N26 und machte deutlich: Die Taktung nimmt zu, die Innovationszyklen werden kürzer. Während das Telefon noch 27 Jahre bis zur ersten Million Nutzer:innen brauchte, schaffte es ChatGPT in 5 Tagen, Threads in nur einer Stunde.

Ganz dem Thema entsprechend standen Zukunftsthemen wie Agentic AI und Financial Wellbeing im Fokus seines Vortrags.

Und jetzt Bühne frei für unsere Speaker!

Gerrit Dietz, adobe

Gerrit Dietz, Senior Go to Market Lead Data & Journeys – Adobe

Gleich zu Beginn machte Gerrit Dietz deutlich: Die meisten Marketing-Messsysteme hinken der Realität hinterher. In einer fragmentierten Medienwelt mit flüchtiger Aufmerksamkeit und immer komplexeren Customer Journeys reichen klassische Modelle wie „Last Click Attribution“ nicht mehr aus.

FOLGE

Marketingbudgets werden fehlgeleitet, Effekte falsch bewertet, Potenziale übersehen. Studien zeigen: Bis zu 40 % der Budgets gehen durch ungenaue Messmethoden verloren.

ADOBE-LÖSUNG

Ein systemischer Wandel hin zu KI-gestütztem, journey-orientiertem Measurement, das alle Touchpoints – online wie offline – integriert. Mithilfe von Tools wie dem Adobe Customer Journey Analytics oder dem Mix Modeler lassen sich Nutzerpfade in Echtzeit analysieren, Budgets simulieren und Content-Performance konkret bewerten.

BEST CASE AUS DER FINANZBRANCHE:

• Plus 25 % digitale Kontoeröffnungen

• Minus 30 % Drop-off-Raten

• 3 Mal bessere Conversion-Raten – allein durch präzisere, datengetriebene Kommunikation im Onboarding

Kevin Claus, Jung von Matt SPORTS

Kevin Claus, Client Service Director Gaming & Esports – JvM SPORTS

Wenn ein Vortrag nicht nur gehört, sondern gespürt wird – dann war es dieser. Laut, visuell, energiegeladen. Doch hinter dem Entertainment steckte eine klare Botschaft: Gaming ist kein Trend! Und eine riesige Chance für Banken.

Wer junge Zielgruppen erreichen will, muss dorthin gehen, wo sie sind – ins Game. Gaming ist Mainstream. Banken sind noch Zuschauer.

• 45 Millionen Gamer:innen in Deutschland

• Größter Entertainmentmarkt der Welt

• Kaum durch klassische Werbung erreichbar

Streaming, TikTok, AdBlocker – klassische Kanäle sind abgemeldet, neue Kontaktpunkte brauchen andere Ansätze: Relevanz statt Reichweite. Unterhaltung statt Unterbrechung.

Ein Highlight war der Case „Sparkassen-Hänno“ – ein eigens entwickelter, fiktiver Charakter, der mit Creator Trymacs auf Twitch unterwegs war. Der Auftritt war bewusst ironisch, nah an der Community – und trotzdem eindeutig Sparkasse. Der Case zeigte, wie Marke, Haltung und Humor im Gaming authentisch wirken können.

Starkes Statement: „GAMING STATT FINANZBERATUNG.“

Wer ernst genommen werden will, muss mitspielen!

Banken können im Gaming nicht mit klassischer Werbung punkten – wohl aber mit Haltung, Kreativität und echter Präsenz.

KEVIN Tiedgen, JUNG VON MATT Neckar

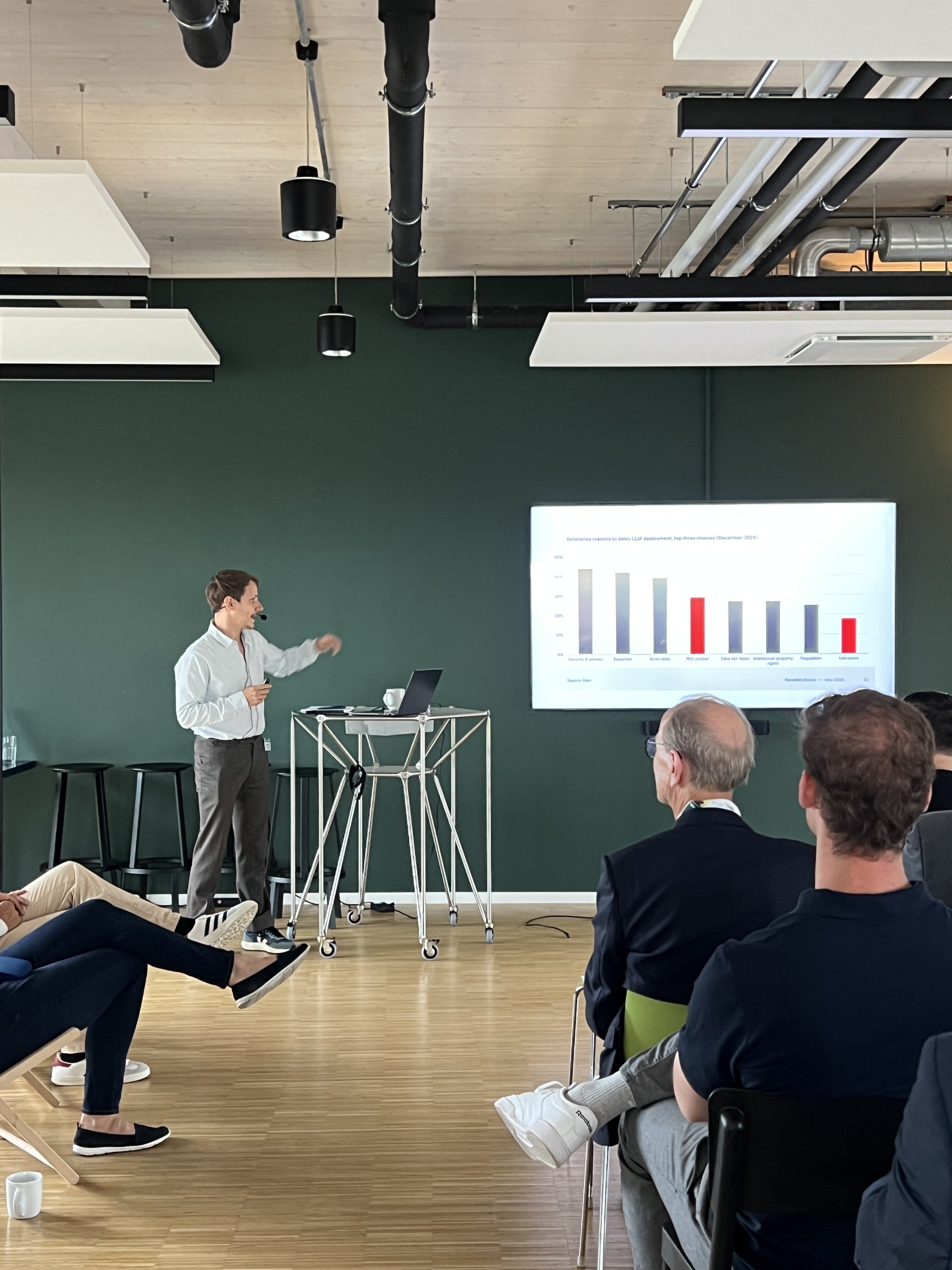

Kevin Tiedgen, Executive Direktor Data & AI und Mitglied der Geschäftsleitung

Wie verändert generative KI die Art, wie Marken kommunizieren? Diese Frage beantwortete Kevin Tiedgen mit einem klaren Überblick über aktuelle Entwicklungen – von kreativen Anwendungen über Produktionsprozesse bis hin zu strategischen Services.

Drei Einsatzfelder für KI im Marketing

Der Wandel lässt sich laut Tiedgen in drei zentrale Wirkbereiche unterteilen:

• Creative AI: Automatisierte Erstellung von Bild-, Text- und Videoinhalten – etwa mit Tools wie Midjourney oder Runway.

• AI Production: Skalierbare Content-Produktion für unterschiedliche Kanäle, Zielgruppen und Märkte.

• AI Services: Intelligente Systeme, die Kampagnen steuern, Dialoge führen oder sogar Content-Entscheidungen treffen.

→ Zentrales Konzept: Hybride Produktionen, bei denen Mensch und KI gemeinsam Inhalte entwickeln – kreativ, schnell, adaptiv.

Tempo & Transformation

Anhand der Tool-Evolution machte Kevin Tiedgen deutlich, wie schnell sich die Standards verschieben. Seine Prognose: Bis 2028 könnten 80 % aller Marketinginhalte KI-generiert sein.

Was das für Marken bedeutet

• Neue Rollen und Kompetenzen sind gefragt – vom Prompt Designer bis zum KI-Kurator.

• Prozesse werden modularer, Entscheidungen datengetriebener, Inhalte dynamischer.

• Entscheidend ist, dass Marken nicht nur effizienter, sondern auch unverwechselbar bleiben.

Fazit: Generative KI eröffnet neue Spielräume – aber sie erfordert neue Denkweisen.

Bernd Stieber - netzeffekt

Bernd Stieber, Managing Director – netzeffekt

„Wofür steht eine Bank eigentlich – jenseits von Claims, Touchpoints und Werbebudgets?“

Mit dieser Frage leitete Bernd Stieber seinen Vortrag ein. Im Mittelpunkt stand der Aufruf, das Bankprodukt wieder stärker in den Mittelpunkt von Markenführung und Kommunikation zu stellen.

Die Herausforderung: Austauschbarkeit im Markt

Banken stehen heute in einem vielfältigen Wettbewerb – nicht nur untereinander, sondern auch mit Plattformen, Fintechs und markenstarken Branchenfremden. Viele Angebote ähneln sich in Leistung und Preis – und genau das spiegelt sich in der Kommunikation wider: zu wenig Substanz, zu viel Behauptung

Das Produkt als Differenzierungsfaktor

Bernd Stieber plädierte dafür, Kommunikation und Produktstrategie enger zu verzahnen. Nur wer ein überzeugendes Angebot hat – und dieses auch verständlich und sichtbar macht – kann sich in einem stark rationalisierten Umfeld durchsetzen.

Was Kund:innen wirklich wollen

Eine Umfrage von Civey unter 5.000 Befragten bestätigt: Entscheidend sind Transparenz, Zuverlässigkeit und Preis-Leistung. Das Produkt zählt – nicht das Versprechen.

Vergleichsportale als Entscheidungsort

Wo Kund:innen vergleichen, ist kein Platz für Image: Dort zählen Zinsen, Laufzeiten und Gebühren. Wer hier kein attraktives Angebot hat, verliert Sichtbarkeit.

Fünf Perspektiven zur Schärfung der Produktkommunikation

Zum Abschluss stellte Bernd Stieber fünf Ansätze vor – von „Relevanz durch Substanz“ bis hin zum gezielten Einsatz von Partnerschaften.

Fazit: Marke braucht Inhalt – und dieser beginnt beim Produkt.

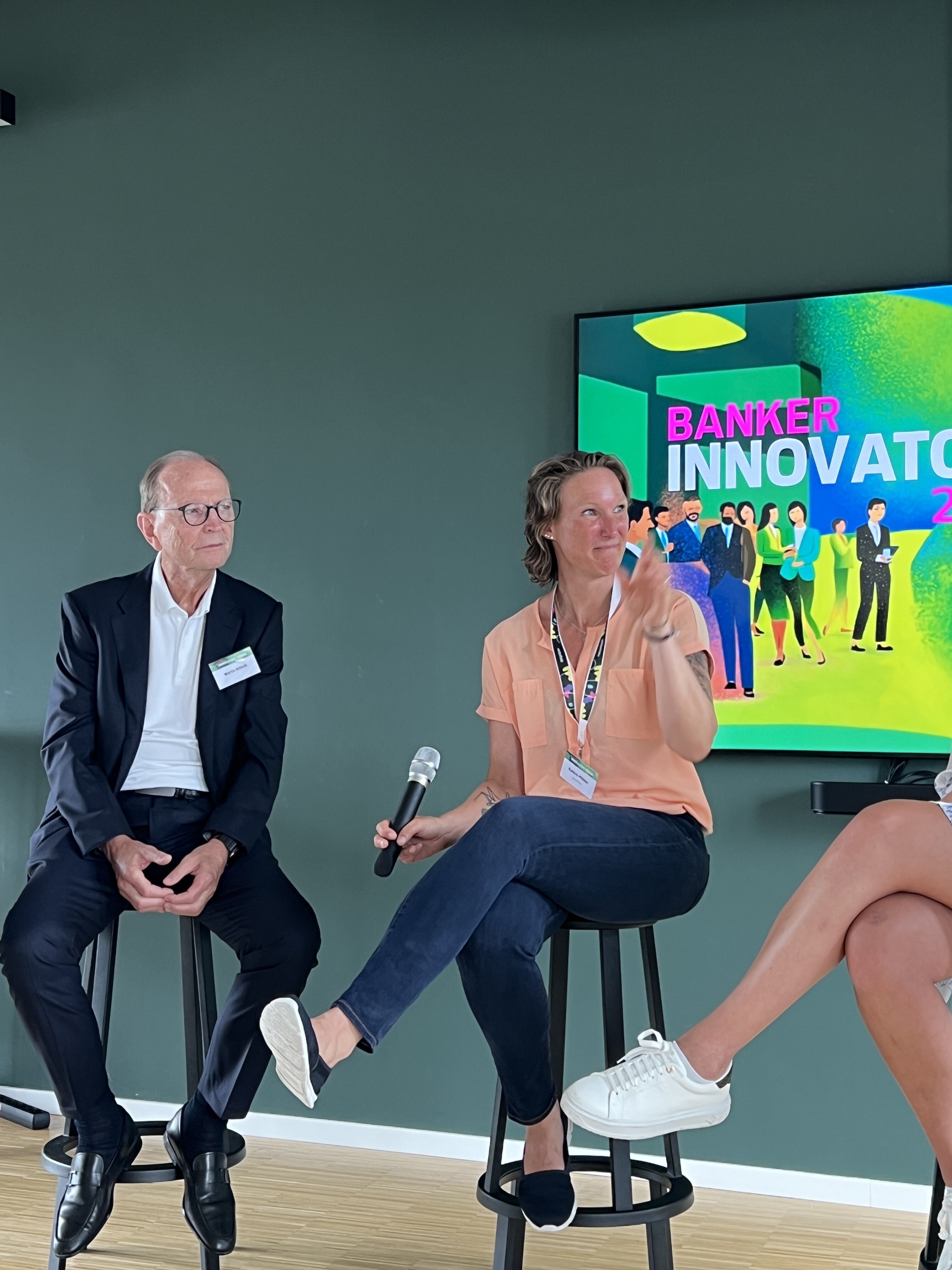

Die Podiumsdiskussion

VON BOOMER BIS GEN Z - WAS MENSCHEN HEUTE VON BANKEN ERWARTEN

Nach den Vorträgen wurde es persönlich – und generationsübergreifend. Moderator Thorsten Hahn lud zur Podiumsdiskussion unter dem Titel „Von Boomer bis Gen Z“. Vier Gäste mit ganz unterschiedlichen Lebens- und Bankerfahrungen nahmen Platz:

-

Martin Kölsch, ehemals HVB Vorstand

-

Kathrin Pfähler, Senior Digital Media Strategist, netzeffekt (Gen X)

-

Melanie Schmidt, Art Director UX, netzeffekt (Millennials)

-

Viviana Stieber, Auszubildende zur Kauffrau Marketingkommunikation, netzeffekt (Gen Z)

Zum Auftakt stellte Thorsten Hahn einige Warm-up-Fragen mit Alltagsnähe: Filiale oder Online? Mobile oder Desktop? Persönlicher Ansprechpartner – wichtig oder überbewertet?

Danach ging es ans Eingemachte: Was erwarten die unterschiedlichen Generationen eigentlich von ihrer Bank? Wie hoch ist das Vertrauen – besonders wenn es um Produkte und Preise geht? Und wo beginnt für sie echte Relevanz?

Auch Alltagssituationen wurden diskutiert: Was passiert im Betrugsfall – würde man die eigene Bank aktiv einbinden? Wird Banking als reine Kontofunktion gesehen oder auch als Ort für Sparen, Versicherung oder Vorsorge? Und wenn ja: Wendet man sich dafür eher an die Bank oder doch lieber an einen Versicherungsvertreter?

Ein spannender Moment: die Frage, wie viel Zeit Menschen überhaupt mit „Bank“ verbringen wollen – oder anders gefragt: Wie unsichtbar darf Banking heute sein, ohne den Kontakt zu den Kund:innen zu verlieren?

Martin Kölsch wurde schließlich gebeten, Banking früher und heute zu vergleichen – ein ganz klares Statement für den Fortschritt!

Zum Abschluss noch einen Blick nach vorn: Würden die Teilnehmer:innen KI im Banking nutzen? Haben sie schon einmal ihre Bank gewechselt – und wenn ja, warum? Und wie steht es mit erweiterten Services – etwa, wenn die Bank auch Mobilfunkverträge oder Energiekostenoptimierung anbieten würde?

Die Diskussion zeigte: Banking ist ein Lebensbereich im Wandel – und jede Generation bringt eigene Erwartungen, Sorgen und Wünsche mit. Das Forum bot dafür genau den richtigen Rahmen: offen, respektvoll und nah an der Realität.

Fazit

Networking mit Burgern, Blitz und Donner

Nach einem Tag voller spannender Inhalte ging der Nachmittag nahtlos in offene Gespräche, intensives Networking und duftende Grillflammen über – bis schließlich das Gewitter kam. Zumindest die Burger schafften es noch rechtzeitig ins Trockene, mancher Gast musste bei der Regenbekleidung kreativ werden.

Ein herzlicher Dank gilt allen Speaker:innen, Gästen und Partnern, die das Banker Innovators Forum 2025 zu einer besonderen Veranstaltung gemacht haben.

Wir freuen uns schon jetzt auf ein Wiedersehen im nächsten Jahr – mit neuen Fragen, frischen Ideen und vertrauten Gesichtern.

Fotos: Maria Cordero